自社の買掛金の支払い期間や支払手形のサイトが他所と比べて短いのではないかと疑問に思っている人もいるかもしれません。

買掛金や支払手形は「買入債務」と言いますが、確かに買入債務の支払いを遅らせることができれば資金繰りは楽になる可能性が高いでしょう。

しかし、仕入先との良好な関係のもと、そう簡単に支払いを遅らせる交渉ができるものではありません。

実は、買入債務の支払期間が資金繰りに悪影響を及ぼすような水準かどうかを判断する「買入債務回転期間」という経営指標があります。

この記事を読むと、買入債務回転期間について次のことがわかります。

- 計算方法

- 意味

- 目安

- 悪化している場合の改善法

そして、買入債務回転期間を理解することで、その指標のシグナルを正確に受け取ることができるようになるため、資金繰りの悪化を未然に防ぐことができるようになります。

1.買入債務回転期間とは?

買入債務回転期間は、支払手形や買掛金(買入債務といいます)が日商(又は月商)の何倍あるかを示します。

言い換えれば、買入債務を支払うためには何日分(又は何ヶ月分)の売上が必要なのかを意味します。

2.買入債務回転期間の計算

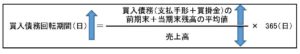

買入債務回転期間(日数)は次のように計算します。

分子の買入債務は支払手形と買掛金の合計額です。

この買入債務は前期末残高と当期末残高の平均をとります。

平均をとるのは、買入債務の変動の影響を少なくするためです。

ちなみに、買入債務回転期間(月)は次のように計算します。

分母、分子とも月平均残高をとります。

売上高は月によって大きく変動することが多いため、月平均残高をとるのが合理的です(毎月末残高を12カ月で割れば月平均残高は計算できます)。

同じ理由で、分子の買入債務も月平均残高にします。

3.買入債務回転期間の意味

買入債務回転期間は低い数値と高い数値、どちらが望ましいのでしょうか?

買入債務回転期間は「買入債務を支払うために、何日分(又は何カ月分)の売上が必要であるのか」を示しているのだから、「より少ない日数(月数)」分の売上で支払うことができるほうがいい、つまり、小さい値の方が良いと考えたかもしれません。

この考え方自体は、買入債務回転期間単独で見る限り悪いというわけではありません。

仕入先はあなたに信用を与えてくれているわけですから、信用に応えるためになるべく早く支払ってあげたいと思ったのかもしれません。

こう考える方は、単に計算式を覚えるより考えがしっかりしている分、分析する資質があるのではないかとも思います。

しかし、この買入債務回転期間は単独で見るのではなく、売上債権回転期間と対で良否を判断したほうがわかりやすいのです。

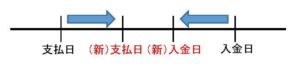

一般的な商売は仕入が先に来て、その後に売上があります。

これを入出金の順番でみれば、先が支払いで後から入金が来ます。

このため、入金までの間にお金をどう工面するのかという問題が起こります。

もし、売掛債権の入金日が買入債務の支払日と同じか、それより早く来れば、資金繰りが楽になることは想像に難くないでしょう。

つまり、「売掛債権回転期間(日)<買入債務回転期間(日)」がいいわけです。

簡単に言ってしまえば、売掛債権はより早く回収し、買入債務はより支払いを遅らせることが資金繰りの上での鉄則です。

買入債務回転期間は「安全性(資金ショートしない)」をみる経営分析指標です。

ですので、買入債務回転期間の値は大きいほうが良いのです。

なお、売上債権回転期間についてはこちらの記事で詳しく解説しています。

また、売上債権回転期間と買入債務回転期間と関連する経営分析指標に流動比率がありますが、流動比率についてはこちらで解説しています。

4.買入債務回転期間の目安

とは言え、買入債務回転期間は大きければ良いというものでもありません。

なぜなら、支払を伸ばすことは取引先にとっては大問題だからです。

支払いを遅らせることを無理強いすれば、あなたは仕入れ先から信用を失い、スムーズな仕入活動ができなくなるかもしれません。

また、買入債務回転期間の目安を一律に示すことも難しいのです。

業種によって、出金のサイクルは大きく違うからです。

しかし、目安がわからないと、自社の買入債務回転期間の良否を判断できないでしょう。

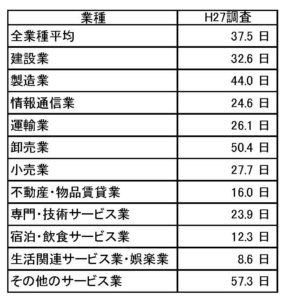

そこで、業種ごとの買入債務回転期間の平均を以下に示します(中小企業実態基本調査に基づく中小企業の財務指標(一般社団法人中小企業診断協会編))。

5.買入債務回転期間の改善法

買入債務回転期間は数値が高いほど良いと判断します。

ですので、計算式から考えることができる改善法は次の2つです。

- 買入債務残高を高める

- 売上高を減少させる

買入債務回転期間を高めるために売上を減少させるというのはしっくりきません。

かといって、支払いを大幅に遅らせるなどして、買入債務を増加させるというのも仕入先との関係を考えると難しい。

結局、買入債務回転期間の改善は、それ単独で改善策を考えないほうがいいでしょう。

これと対となる売上債権回転期間と併せて改善策を考える必要があります。

なぜなら、これらの比率を良くすること自体が目的ではなく、資金繰りを良くして安全性を高めることが真の目的だからです。

そもそも、買入債務回転期間は資金繰りが厳しく債務の支払が遅れがちな会社は高くなる傾向(つまり、良いと判断される)があるのです。

だから、改善策をそれ単独で考えずに、売上債権回転期間と買入債務回転期間のタイムラグを縮める方向で考えれば良いのです。

もし、あなたの会社の資金繰りが厳しく業界水準より買入債務回転期間が小さいのであれば、仕入先と支払いを伸ばしてもらうなどの交渉をすれば良いということになります。

業界水準と買入債務は同じ程度なのに、資金繰りが厳しいなら売上債権回転期間が悪化しているのが原因かもしれません。

この場合は、まず売上債権の回収を早めることをすべきでしょう。

まとめ

買入債務回転期間の数値が悪いのは仕入先のことを考えるあまり、早めに支払っているからかもしれません。

また、買入債務回転期間が良いのは、すでに資金繰りが厳しく支払いが滞っているからかもしれません。

実は買入債務回転期間はそれ単独で判断し、改善策を考えることが難しい指標です。

売上債権回転期間と対にして改善策を考えると資金繰りを楽にすることができます。