売上債権は回収して現金化しないと資金繰りが苦しくなります。

あなたの会社の資金繰りが厳しいのは、回収されていない滞留債権や不良債権があるからかもしれません。

とはいえ、中小企業のなかには、人材不足で手間のかかる売上債権管理を行えないところもあるでしょう。

実は、売上債権回転期間という簡単な経営分析指標を見ることで、滞留債権や不良債権といった異常な売上債権がないかどうかわかります。

この記事を読むことで、売上債権回転期間について次のことがわかります。

- 計算方法

- 意味

- 目安

- 改善方法

この売上債権回転期間の傾向を分析することで、資金繰りを悪化させない有効な売上債権の管理が簡単にできるようになります。

1.売上債権回転期間とは?

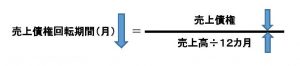

1-1 売上債権回転期間の計算式

売掛金回転期間の次のように計算します。

分母は損益計算書の売上高を12カ月で割って月商を出します。

分子の売上債権は貸借対照表の「売掛金」と「受取手形」の合計です。

通常、「受取手形」には「割引手形」と「裏書手形」を含めます。

手持ちの手形以外を含めないで計算すると、手持ちの手形をすべて割り引いているような会社の場合、受取手形残高がゼロになり、回転期間が短く計算されてしまうからです。

また、同じように裏書手形も仕入先に受取手形を引き渡してしまうため、裏書すると受取手形残高が少なくなり回転期間が短くなってしまいます。

なお、売上債権回転期間は月数の他に日数で計算する方法もあります。

日数で計算する場合は、分母を日商、つまり損益計算書の売上高を365日で割ります。

一般に売上債権の回転期間は月数ベースで出すことが多いですが、どちらを使って計算しても構いません。

1-2 売上債権回転期間の意味

売上債権回転期間で回収期間が正常なのか、そうでないのかを知ることができます。

たとえば、あなたの会社の売上債権決済条件が「月末締め、翌月末に60日サイトの手形払い」であるとします。

この場合、回収期間は最長3.9カ月(注)となります。

もし、あなたの会社の売上債権回転期間がこれより長い場合、条件通りの回収ができていないということになります。

つまり、売掛金や受取手形の中に、滞留債権が発生している可能性があるということです。

注:(30日+60日)×12カ月/365日=2.9カ月。

計算上は、2.9カ月ですが、売掛金が月の初めから発生していることもあるので、2.9カ月に1カ月を加えることにより、最長の回収期間を算定します。

1-3 売上債権回転期間の目安

業界や業種により決済条件が異なるので、売上債権回転期間の目安を一律的に示すことはできません。

だから、1-2で述べたように自社の決済条件が判断基準になりますが、普通は得意先ごとに決済条件が異なります。

だから、この指標の良し悪しを判断する場合、各年度などの推移で比較します。

つまり、過去の年度より回転期間が長期化しているならば、決済条件の変更等特段の事情がない限り滞留債権などが生じている可能性が高いということになります。

もちろん、自社の決済条件と直接比較できるように、たとえば同じ決済条件の得意先グループごとに売上債権回転期間を出すこともできます。

しかし、指標の正確性を高めるために時間を浪費するくらいなら、売上債権の年齢表を作成したほうが経営上は役立つことが多いでしょう(売掛金の回収管理の実践方法についての記事はコチラです)。

なお、電力やスーパーは売上債権回転期間が1カ月を切りますが、一般的に受注産業や問屋小売りまでのルートが長い場合は長期化します。

また、同業他社比較する場合、その企業の販売力や商品力の差が反映されますので、強い販売組織を持っていたり、売れ筋の商品を持っていれば回転期間が短くなります。

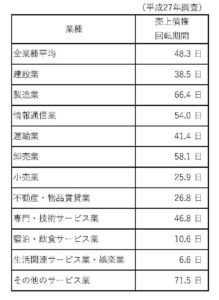

一応、業種別の売上債権回転期間(日)を記載しておきます(出典「平成27年調査 中小企業実態基本調査に基づく中小企業の財務指標(一般社団法人 中小企業診断協会編)」)。

なお、上記の売上債権回転期間は割引手形、裏書手形が加算されておりません。

これは、両残高とも貸借対照表からは分からないため(注記情報)でしょう。

ですからこの業種別の売上債権回転期間と比較する場合は、自社の計算でも割引手形、裏書手形を除いてください。

2.売上債権回転期間の改善法

2-1 計算式からわかる改善法

計算式からわかる改善法(回転期間の値を下げる)は、基本的に次の2つです。

- 売上高を増やす。

- 売上債権を少なくする。

とはいえ、計算式から導き出される2つの改善方法は実践のしやすさに違いがあります。

それぞれの方法について現実的に取り得る方策なのかを検討してみましょう。

2-2.現実的な売上債権回転期間の改善法とは?

①売上を増やす方法

売上を増やせば、同時に売掛金も増加します。

期末に売上のピークがあるような会社がさらに売上を増加させると、売上債権回転期間は逆に悪化する可能性があります。

計算式からわかるように分母は月商のため、期末近くの売上増の効果は薄まってしまうのに対して、分子はまるまる増加分の金額が計上されるからです。

では、現金売上を増やせばいいのではないかと思うかもしれません。

しかし、既存の得意先に対して、それまでの信用販売から現金販売に切り替えるのは非常に難しいでしょう(得意先を失うかもしれません)。

また、「売上を増やす」ことに固執し、回収サイトを長くするなど販売条件を甘くすれば、不良債権の発生が増加してしまうかもしれません。

ですから、売上を増やして売上債権回転期間を改善する方法は現実的にはとりにくいということになります。

②売上債権を少なく方法

売上債権回転期間を改善する本質的な方法は「売上債権を少なくする」ことです。

ではどうするかですが、次の2つの方法があります。

- 滞留債権・不良債権を整理する。

- 回収サイトを長めに設定している販売条件を見直す。

売上債権の管理が杜撰であると、あなたが思う以上に「滞留債権・不良債権」があるかもしれません。

通常の営業サイクルからはずれたこれらの債権については早めに少なくなるような対策をとりましょう。

滞留債権や不良債権を少なくするだけで、回転期間は改善し、資金繰りが楽になってきます(滞留債権・不良債権を早期に発見し、有効な対策をとるために方法はこちらの記事をご覧ください)。

売上を伸ばしたいがために、得意先によっては回収サイトを通常より長めに設定している可能性もあります。

すでにあなたの商品は得意先にとって、なくてはならないものになっているかもしれません。

ですので、回転期間を改善し、資金繰りを楽にするために、回収サイトを早めることができるか得意先と交渉しましょう。

まとめ

売上債権回転期間が実際の決済条件や過去の推移と比較して長期化しているならば、滞留債権や不良債権の発生に注意する必要があります。

売上債権の回転期間が長期化すると、売上が増加しても現金回収できないので、運転資金が膨らも資金繰りが苦しくなります。

ですから、売上債権回転期間の傾向については十分な注意を払いましょう。

関連記事