中小企業はキャッシュリッチ企業を目指すべきです。

他の資産は売却しないと現金化できませんし、想定した価格で売れるとはかぎりません。

しかし、現金はそのままで、即使うことができます。

現金を多く保有する企業は企業価値が高いと評価されます。

この記事を読むことでキャッシュリッチ企業とはどのような企業かわかります。

また、キャッシュリッチ企業を目指すべき理由や方法について理解することができます。

キャッシュリッチ企業とは?

手元資金が潤沢にある会社はキャッシュリッチであると言われます。

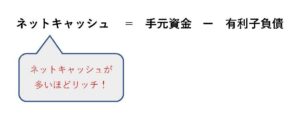

正確には手元資金が有利子負債より多い、つまり、ネットキャッシュがプラスの企業をキャッシュリッチと呼びます。

手元資金は現金預金と即現金化が可能な有価証券のことをいいます。

一方、有利子負債は借入金や社債などです。

ネットキャッシュのプラスは、借入金などの有利子負債を今すぐにでも全額返済可能である、つまり、実質的な無借金経営を意味します。

キャッシュリッチ企業のメリットとデメリット

キャッシュリッチ企業のメリットは、配当や自社株買いなどにより株主還元が可能であることです。

つまり、安定的に多めの配当をすることができ、また、自社株買いにより一株当たりの純利益は高くなるので、株式価値があがります。

このメリットは主に上場会社が享受できるものであり、不特定多数の株主を集める必要のない中小企業にとっては関係のない話であると思う人もいるでしょう。

しかし、キャッシュリッチは、倒産リスクを低くしますので、中小企業にとっても十分なメリットがあります。

一方、デメリットとしては資金を効率的に運用していないと評価されることです。

現在のような利子率がとても低い状態では、現預金で持っていても大した利益を生み出しません。

現金預金はいわば投資待ちの状態であり、投資することでより多くの利益を獲得することを旨とする企業経営において、現預金を多く持つことは消極的な経営とみなされる可能性があります。

しかし、限定的な株主しかいない中小企業では、消極的な経営であると批判されることはほとんどないはずです。

むしろ、無謀な投資により会社を危うくするより、安全な現金預金を多く保有するほうが良いでしょう。

中小企業はキャッシュリッチを目指すべき理由

経済はいまだ上昇気流に乗れていないようです。

また、少子高齢化の影響により、バラ色の未来を描くのも容易ではありません。

このような時代に、有望な運用先を見つけ出すことは、大企業でもなかなか難しいことです。

このことは、多額の投資が失敗した場合にリカバリーするための投資先を見つけることも難しいことを意味します。

最悪の場合、倒産してしまうかもしれません。

確かに、現在の低い利子率では現金預金は大きな収益を生み出しませんので、多くの利益を生み出す資金運用をしなければならないというプレッシャーを感じることもあるでしょう。

しかし、倒産はお金が不足することで起こるので、現金を多く持つことは倒産リスクを引き下げるのです。

だから、経営環境の影響を大きく受ける中小企業は、安全な資産である現金をより多く保有しなければならないのです。

また、キャッシュリッチ企業は、銀行などから高い評価を得ることができるため、融資を受けやすくなります。

さらに、キャッシュリッチであることは、経営者の心の余裕を生むので、投資先を慎重に検討することができ、チャンスを生かすことができるでしょう。

少なくとも、起死回生を狙って一発逆転の無謀な投資をするようなことはないはずです。

キャッシュリッチ企業になる方法

キャッシュリッチ企業になるためには、フリーキャッシュフローが多い、つまり企業が自由に使えるお金を多く残すことが必要です。

フリーキャッシュフローは次のように計算します。

上の式では、本業から獲得した資金である営業活動によるキャッシュフローから投資活動によるキャッシュフローを控除しています。

本業で獲得した資金を維持拡大するためには、設備の更新などが必要不可欠であり、それを除いた資金が自由に使えるお金であるからです。

では、フリーキャッシュフローを増加させるために、何をすればいいのでしょうか?

フリーキャッシュフロー増加のためには、「営業活動によるキャッシュフロー」を増やすか、「投資活動によるキャッシュフロー」を減らせばいいことが式からわかります。

しかし、投資活動のキャッシュフローを減らすことは、設備の更新などを行わないということを意味しますので、かえって営業活動のキャッシュフローを減らしてしまう可能性があります。

ですから、第一に営業活動によるキャッシュフローを増加させることを考えるべきです。

営業活動のキャッシュフロー増加の本質的方法

営業活動によるキャッシュフローを増加させるためには、なによりも営業利益を増加させることを考える必要があります。

ここで、利益を増やさなければならないというなら、キャッシュフロー重視の経営ではなく、損益重視の経営ではないかと思う人もいるでしょう。

しかしながら、この営業利益こそが営業キャッシュフローを生み出す源泉なのです。

現金預金を増やす源泉である営業利益の増加を考えないキャッシュフロー経営は、小手先の対策になりやすいでしょう。

また、利益と現金収入は一致しない、つまり、稼ぎ出した利益に見合う現金預金の増加があるわけではないのだから利益を増やすことに意味はないと思うかもしれません。

確かに、利益と現金の増加は一致するわけではありません。

しかし、この不一致の原因を理解することによって、キャッシュフロー経営のヒントを得ることができます。

営業利益と現金増加の不一致原因

利益と現預金の増加が一致しない主な理由は次のとおりです。

- 売上債権の増減

- 買入債務の増減

- 在庫の増減

- 現金支出を伴わない費用(たとえば、減価償却費)の計上

このうち、キャッシュフローを増加させる減価償却費についての施策は、設備等の購入の段階においては設備投資の経済性を検討するなどにより可能ですが、減価償却費を計上する段階では難しいので本稿では割愛します。

なお、営業活動のキャッシュフローの考え方はコチラでくわしく解説しています。

売上債権は受取手形や売掛金といった会社の営業活動で生じる金銭債権のことです。

この売上債権の当期末残高が前期末残高と比べて増加していれば、キャッシュフローは減少します。

逆に、減少していれば、キャッシュフローは増加します。

買入債務は支払手形や買掛金といった営業活動で生じる金銭債務のことです。

買入債務の当期末残高が前期末残高と比べて増加していれば、キャッシュフローは増加します。

反対に、減少していれば、キャッシュフローは減少します。

在庫は販売することによって、投下資本(つまり仕入代金など)と販売による利益を現金回収できます。

ですので、前期末に比べて当期末の在庫が増えると、キャッシュフローは減少し、逆に、在庫が減ると、キャッシュフローは増加します。

これらの利益と現金の増加額との不一致原因から、キャッシュフローを増加させるためにとるべき対策は、次の4つになります。

- 営業利益の増加

- 売上債権の減少

- 買入債務の増加

- 在庫の圧縮

営業利益(=売上-売上原価-販管費)の増加については、会計分野でサポートできるのは費用削減(売上原価と販管費)です。

売上の増加により営業利益を増やすためにはマーケティングについての知識とスキルが必要になります。

また、売上債権減少と買入債務増加の具体的な方法については、こちらの記事を参考にしてください。

さらに、在庫圧縮するための具体的な方法については、こちらの記事で詳しく解説しています。

まとめ

中小企業はキャッシュリッチ企業を目指すべきです。

キャッシュリッチ企業になるためには、本業以外の運用を考えるのではなく、あくまでも本業を大切にすることです。

そして、本業において、次のようなことを意識するといいでしょう。

営業利益の増加

売上債権の減少

買入債務の増加

在庫(棚卸資産)の減少

関連記事