- 決算書の中の損益計算者は見ても、貸借対照表(バランスシート)は見たことがない!

- 貸借対照表について税理士から説明されてもよく分からなくて眠くなる!

貸借対照表に苦手意識を持つ経営者の方は多いのではないでしょうか?

しかし、貸借対照表の中には、会社の資金繰り状態を知るための豊富な情報が入っていますので、活用しないと宝の持ち腐れです。

この記事を読むと、倒産などを防ぐ資金繰り視点で貸借対照表の見方ができるようになります。

その結果、会社の異常点を早期に発見し、倒産といった取り返しのつかない事態に陥る前に適切な対応をとることができるようになるでしょう。

1.全体構造を知る!~STEP1

あなたの目的は、最悪の状態になる前に貸借対照表から自社の危険をすばやく発見することであるはずです。

そうであるなら、まず全体構造を知るのが貸借対照表をマスターする近道です。

勘定科目といった細かい部分から貸借対照表を理解しようとするから嫌になるのです(木を見てしまう)。

そうならないためには、最初にざっくりと森全体を傍観する必要があります。

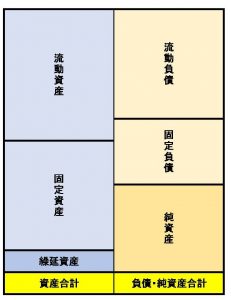

貸借対照表の構成は以下のようになっています。

それでは詳しく見ていきましょう。

1-1 貸借対照表を左右に分けられます!?

まず、貸借対照表は左右で内容に違いがあります。

右側の肌色部分は“資金の調達”を意味しています。

資金の調達は「銀行から借入した」、「お金を自分で用意した(資本金)」などです。

そして、左側の水色部分(濃い部分も含む)は調達した“資金の運用”を意味しています。

資金の運用は「預金として預けている」、「設備(たとえば、機械)として持っている」などです。

資金の運用は、3月31日といったある一定時点でのあなたの会社の“資産目録”を意味します。

1-2 貸借対照表には6つの区分があります。!!

左右の意味が違うことを知ったうえで、今度は貸借対照表全体を6つの区分に分けます。

この区分分けの考え方は左右どちらも同じです。

この考え方によって、左側は「流動資産」、「固定資産」、「繰延資産」の3つに、そして右側は「流動負債」、「固定負債」、「純資産」の3つに分けます。

この考え方のキモは“流動”と“固定”といった言葉の資金繰り的な意味を知ることにあります。

原則として、“流動”は「1年以内に現金になる(左側部分)」、「1年以内に現金で支払わなければならない(右側部分)」という意味です。

一方、原則として“固定”は「1年を超えて現金化する(左側部分)」、あるいは「1年を超えて現金で支払う期限が来る(右側部分)」という意味です。

つまり、1年以内に現金になったり、現金で支払わなければならないものを「流動」といい、それ以外が「固定」です。

もちろん、原則ですので例外がありますが、貸借対照表を資金繰りの視点でみる場合、この原則をまず抑えておけば十分です。

具体的には、「流動資産」の区分には満期3カ月の定期預金、「固定資産」の区分には建物といった項目が入ります。

定期預金は3カ月の満期が来れば現金として引き出せる(つまり1年以内に現金化できる)ので、「流動資産」に入ります。

一方、建物は、1年以内に売ってしまい現金化することを普通は考えませんので「固定資産」に入ります。

また、「流動負債」の区分には返済期限6カ月の借入金、「固定負債」の区分には返済期限10年の借入金といった項目が入ります。

返済期限6カ月の借入金は1年以内に返済しなければならないので「流動負債」、返済期限10年の借入金は1年を超えて返済期限が来るので「固定負債」となります。

なお、“流動”とか“固定”とかといった言葉が頭につかない「繰延資産」、「純資産」もこの1年基準という考え方に従っています。

「繰延資産」は、1年を超えて費用になるもので、会計上のテクニカルな計上項目です。

ですから、資金繰りの視点で貸借対照表を見るという目的からは無視しても構いません(実際、計上されていても金額は非常に少ないでしょう)。

一方、「純資産」は原則として返済の必要がないので、右側の一番下にいるわけですが、こちらは「繰延資産」と違い、資金繰り的にも非常に重要な区分です。

まとめると、貸借対照表は上から早く現金になりやすい順(左側)に、そして早く現金で支払わなけらばならない順(右側)に並んでいるということです。

2.各区分にはどんな勘定科目が入るのか?~STEP2

ここまでで、バランスシートは左右で大きく分けられ、そのうえで同じ考え方(1年基準)で左右どちらもさらに細かく区分されていることが分かったと思います。

次は各区分に具体的にどのような勘定科目か入っているのか、そして資金繰り的に見た場合、どのような点に注意すればいいのかを見ていきましょう。

ただし、主要な勘定科目だけで、すべての勘定科目について知る必要はありません。

なぜなら、入っている勘定科目を説明するのは、資金的な面で6つの区分を徹底的に理解するためだからです(説明しない勘定科目で興味あるものは顧問税理士にお尋ねください)。

2-1 流動資産

「流動資産」、つまり「1年以内に現金化する」ものの代表は、以下の勘定科目です。

貸借対照表を俯瞰して見る「社長の会計」をマスターするためには、まず3つの勘定科目を理解してください。

一つ目は「現金及び預金」です。

これは「資金そのもの」であり、あなたは現金預金が増えるように経営していかなければなりません。

現金預金を増やすことは、キャッシュ・フロー経営の本質であり、資金繰りに悩むことはなくなります。

二つ目は「受取手形」と「売掛金」、面倒なので「営業債権」として括ります。

販売は終わっているからと現金化に無関心にならずに、不良債権(現金化されない債権)になっていないか注意しましょう。

あなたの使命は速やかにこれらの勘定科目を1年以内に「現金及び預金」にすることであり、現金化できないような不良債権にすることではありません。

三つ目は「商品及び製品」、「仕掛品(建設業では未成工事支出金)」、「原材料及び貯蔵品」、この3つも「棚卸資産」で括ります。

これらも持っていれば安心と考えてしまうので、いつのまにか金額が増える科目です。

あなたの使命は、「棚卸資産」⇒「営業債権」⇒「現金及び預金」のように1年以内に転化させることにあります。

しっかり監視し、デットストック化しないように注意しましょう。

デットストック化すると、資金繰り的には役に立つどころか経営の重荷になるだけです。

なお、以上の項目以外は通常は小粒です(金額的に小さい)。

しかし、中小企業の中には、「仮払金」とか「経営者貸付金」とかが大きな金額になっているケースもあります。

このような勘定科目はほとんど現金化されませんので(現金化できるなら多額にならない)、抜本的に対策が必要です。

2-2 固定資産

この区分は「流動資産」のように各勘定科目が横並びではなく、複数のグループから構成されます。

建物や土地などの「有形固定資産」グループ、ソフトウェアや電話加入権などの「無形固定資産」グループ、そして投資有価証券や保険積立金などの「投資その他資産」グループの3つです。

この区分で留意すべきは、売上獲得に貢献しないような無駄な設備を持たないということです。

建物、機械設備などの固定資産は、売上をあげて現金預金を獲得するために保有するものです。

ですから、売上獲得に貢献しないような遊休資産は持たないように注意しましょう。

値上がりを期待して持っていても、これからの時代は価値が上昇することはほとんどないでしょうし、持っているだけでは現金を生み出しません。

2-3 流動負債

この区分には、「支払手形」、「買掛金」、「未払税金」、「短期借入金」が入ります。

「支払手形」と「買掛金」は「「営業債務」として括ります。

実はキャッシュ・フロー経営の観点からは、「営業債務」の支払期日が流動資産クラスの「営業債権」の回収期日より長いほうが資金繰りは楽になります。

なぜなら、先に現金が入り、支払いは後になるからです。

資金繰りがどうも楽にならないという人は、このようなバランスが大きく崩れていないか見ましょう。

参考 ➡ 当座比率・流動比率を改善し、資金繰りを楽にする本質的な方法!

2-4 固定負債

この区分の代表は「長期借入金」です。

「固定負債」は「固定資産」とは見合っていなければなりません。

見合っているとは、調達した長期資金で固定資産を購入しているということです。

見合っていないと、資金繰りの悪化を招きます。

ですから、この区分は「固定資産」との見合っているか監視しましょう。

参考 ➡ 固定長期適合率の改善で、資金繰りの悪化を回避する!?

2-5 純資産

この区分の代表は「資本金」と「その他利益剰余金」になります。

「資本金」は会社に出資したお金、「その他利益剰余金」はこれまで会社経営で稼いできた利益の累積額です。

この区分は貸借対照表を改善するカギとなります。

「資本金」は出資すればそれだけで貸借対照表は改善します。

一方、「その他利益剰余金」をいかにコントロールして増やしていくかは、あなたの会社の「販売力(売上獲得能力)」の有無によります。

3.実践あるのみです!~STEP3

ざっくりバランスシートの全体構造と個々の勘定科目について解説しました。

しかし、上の参考で示したような財務比率などを用いて、あなたの会社について実践していく必要があります。

実践しないで、財務諸表に関する解説本など読んでも「畳の上の水練」で終わってしまいます。

ここまで読んでお分かりいただけたと思いますが、資金繰りの視点で貸借対照表を見る、つまりおかしなところを発見するためには、個々の勘定科目を見るのではなく大きな区分でみることが重要です(逆を言えば細かいところまで経営者が知る必要はない)。

そして、大きな区分で見て何かおかしいと感じたら個々の勘定科目にブレイクダウンして原因を探って行きます(ここからは顧問税理士にお願いしてもいい)。

ですから、最初の1歩として、この鳥の目で貸借対照表を見ることを習慣として欲しいと思います。

まとめ

資金繰りの観点から貸借対照表の見方を攻略するためには木をみるのではなく、森全体を傍観する必要があります。

そのためには、無秩序に並んでいるように見える貸借対照表の勘定科目が1つのルールで貫かれていることを知る必要があります。

それを理解し、実践することで、ただの計算式としか思わなかった貸借対照表の経営分析ツールが非常に役立つものになります。